Essa é a afirmativa que retrata melhor que nunca a realidade brasileira. Uma entidade financeira estrangeira que esteja interessada em realizar operações bancárias e financeiras no Brasil deve analisar todos os caminhos alternativos para fazê-lo antes de criar um banco próprio. Neste artigo, explicamos algumas das razões da formação desse cenário, tomando como exemplo o boom do mercado de Fintechs no país nos setores de liquidação de pagamentos, crédito e empréstimos, dentre outros muitos exemplos que podem ser interpretados de maneira semelhante quando falamos de negócios financeiros.

Fintechs decolam no Brasil

O Brasil é o país com maior número de Fintechs da América Latina. De acordo com informações divulgadas pelo mais recente Radar Fintech lab, o Brasil apresentava ao final do primeiro semestre de 2019 um total de 604 startups financeiras em operação, representando um crescimento de 33% em relação ao primeiro semestre de 2018. Estes números evidenciam que o ecossistema brasileiro continua aquecido e aponta uma tendência de crescimento no mercado de Fintechs.

Dentre as startups mapeadas pelo Fintech lab, foram identificadas como Fintechs atuantes em diversos segmentos compreendendo os seguintes mercados: Seguros, Criptomoedas & DTL, Investimentos, Funding, Negociação de dívidas, Câmbio & Remessas, Multisserviços, Bancos Digitais, Pagamentos, Gestão Financeira e Empréstimos.

Outro estudo analisado foi o Mapa de Fintechs, elaborado pelo Finnovation em conjunto com o Finnovista e o BID (Banco Interamericano de Desenvolvimento). O levantamento levou em conta outros países da América Latina que se destacam quando falamos em ecossistema de Fintechs, e oferece dados de grande relevância para o mercado. A pesquisa revelou que ocupando o segundo lugar, atrás do Brasil, estava o México, com 334 startups Fintechs ativas, seguido pela Colômbia, com 180, a Argentina com 116 e o Chile com 84.

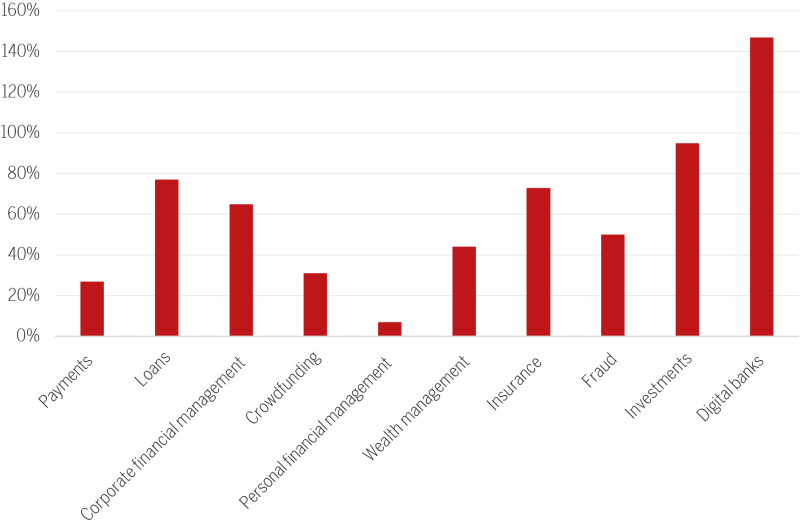

Os números absolutos por segmento produziram resultados semelhantes ao estudo elaborado pelo FintechLab, apontando as Fintechs brasileiras atuantes no setor de Empréstimos como detentoras da 3º maior fatia de representatividade, com 15% do total de startups mapeadas. Um dado de grande relevância para os fins deste estudo mercadológico é o indicador de crescimento anual por segmento de atuação (ver figura 1).

Reforçando os dados de representatividade já mencionados, os segmentos de Empréstimos e de Seguros, segundo dados gráficos elaborados pelo estudo, apresentaram, respectivamente, os 3º e 4º maiores índices de crescimento dentre todos analisados.

Figura 1: Crescimento anual / segmento

*Segundo dados do Fintech Radar Brasil 2018

O que é uma Fintech?

O termo 'fintech' é a soma dos nomes financial (finanças) e technology (tecnologia), utilizado para designar empresas que contam com um modelo de negócio diferenciado dos bancos tradicionais na oferta de produtos e serviços financeiros, que operam através de plataformas digitais e , como resultado, tem-se o surgimento de novas formas de regulação no âmbito financeiro, impactando a concorrência e o sistema jurídico brasileiro.

Após a crise financeira internacional de 2008, com o aumento dos regulamentos do setor financeiro, as Fintechs começaram a crescer. Aproveitando-se dessa lacuna de investimentos, as Fintechs passaram a oferecer tecnologia a baixo custo e operações mais flexíveis, contando também com outro elemento muito importante: muitas das pessoas que passaram a impulsionar o crescimento das Fintechs vinham das grandes instituições financeiras atingidas pela crise.

O crescimento acelerado desse nicho engloba os mais diversos tipos de serviços financeiros como bancos digitais, financiamento coletivo, automatização de notas fiscais, contabilidade online, seguros, democratização de crédito para pequenas e médias empresas, entre outros.

Competição no Mercado Financeiro e o Desafio das Fintechs

O desafio proporcionado pelas Fintechs vem sob a forma de serviços de qualidade, que através da tecnologia se tornam ágeis, convenientes e com preço competitivo. Essa competitividade em face aos bancos tradicionais pode, com o tempo, reduzir a enorme concentração no segmento bancário. A concorrência frente aos bancos tradicionais de fato se faz necessária. Diversos estudos já apontaram para uma enorme concentração no setor bancário, e entre eles, o Relatório de Economia Bancária do Banco Central do Brasil, apontou que em 2018 a concentração bancária no Brasil era de 80,4%, ou seja, mais de três quartos de todos os bens e recursos das instituições financeiras comerciais estavam nas mãos dos cinco maiores bancos do país: Caixa Econômica Federal, Banco do Brasil, Itaú Unibanco, Bradesco e Santander.

No entanto, com a expansão acelerada das Fintechs no Brasil, esses números têm caído cada vez mais. A título de exemplo, o Nubank, uma "Neobank" que foi considerada a maior Fintech do país em 2019, somou mais de 6 milhões de consumidores em todo o território brasileiro. Em entrevista para o Consumidor Moderno, a co-fundadora do Nubank, Cristiana Junqueira, explica que o fator determinante para esse crescimento veio principalmente de produtos financeiros mais acessíveis, ausência de taxas abusivas e a facilidade do mobile banking.

Por outro lado, as Fintechs também esbarravam em limitações de difícil superação para empresas de pequeno porte. Uma delas era a dificuldade de captar dinheiro, o insumo de maior relevância na competição dentro do sistema financeiro. No Brasil, antes da regulamentação, as Fintechs não podiam fazer empréstimos se não estivessem associadas a uma instituição financeira.

Nova Regulação do Banco Central aumentou a concorrência no Mercado de Crédito

No ano de 2018, o Conselho Monetário Nacional ("CMN") aprovou a Resolução nº 4.656/18 e a Circular nº 3.898/18, as quais confirmaram a existência de mais dois tipos de instituições financeiras com formatos exclusivos para concessão de empréstimos bancários por meio de plataformas digitais. Com base nessa regulamentação, as Fintechs passaram a oferecer crédito digital e atuar como Sociedades de Crédito Direto ("SCD") ou Sociedades de Empréstimo entre Pessoas ("SEP"), comumente chamada de operação peer-to-peer lending "P2P").

Mostrando-se favorável ao acompanhamento do avanço tecnológico, o Banco Central do Brasil prevê que essas novas sociedades impulsionam uma concorrência saudável entre os bancos tradicionais, proporcionando aos clientes uma experiência diferenciada a baixo custo, além do surgimento de novas soluções a se operarem no Mercado Financeiro.

A SCD é uma instituição financeira que tem por objeto a realização de operações de empréstimo, financiamento e de aquisição de direitos creditórios exclusivamente por meio de plataforma eletrônica, com utilização de recursos financeiros que tenham como única origem capital próprio. As SCDs também podem realizar outros serviços, como análise e cobrança de crédito de terceiros, seguro ligado a operações de crédito e até emissão de moeda eletrônica. Enquanto a SEP é caracterizada como uma instituição financeira que tem por objeto a realização de operações de empréstimo e de financiamento entre pessoas exclusivamente por meio de plataforma eletrônica. Assim, a SEP intermedia a relação entre credor e devedor. Para isso, ela pode cobrar tarifas.

Diferentemente das SCDs, as SEPs podem captar recursos de terceiros, contanto que estejam atrelados à operação de empréstimo. As condições para captação de recursos com investidores não qualificados são muito restritivas, de modo que as SEPs devem captar recursos principalmente com investidores qualificados e profissionais. Além disso, as SEPs também podem prestar outros serviços, como emissão de moeda eletrônica, cobrança de crédito para clientes, dentre outros.

Assim como os bancos comerciais, as SEPs e SCDs autorizadas pelo Banco Central do Brasil podem oferecer crédito a pessoas jurídicas e pessoas físicas de várias maneiras. Estão autorizadas a adquirir cartão de crédito e outros recebíveis, fornecer capital de giro, financiamento imobiliário e comercial, realizar operações de "compror e vendor", além de financiarem despesas de capital. No que diz respeito às pessoas físicas, além de financiamento imobiliário e hipoteca, essas entidades podem oferecer empréstimos garantidos por folha de pagamento, crédito direto ao consumidor e empréstimos pessoais.

A desvantagem de uma SEP em relação a um banco comercial ou uma empresa de crédito é que a SEP não pode captar recursos de qualquer forma, mas apenas com investidores profissionais ou qualificados por meio de uma abordagem de crédito direto pela qual o investidor administra totalmente o risco do crédito.

Fintechs economizam tributos e custos operacionais

Como a SCD usa seu próprio capital para financiar tomadores e a SEP geralmente obtém financiamento com investidores qualificados ou profissionais, uma vez que as condições para obter crédito com investidores não qualificados são muito restritivas, seu nível de risco sistêmico acaba sendo bem menor e, consequentemente, o atendimento aos regulamentos do Banco Central do Brasil sob a ótica de controle de risco acabam sendo facilmente atendidos e de maneira menos onerosa em comparação aos bancos, por exemplo.

Mas não são apenas as operações que custam menos. A carga tributária de uma SCD ou uma SEP também é menor quando comparada a um banco comercial ou uma empresa de crédito e financiamento, por exemplo. A tabela abaixo compara a carga tributária entre um banco comercial, uma sociedade de crédito e financiamento e uma Fintech.

A Instrução Normativa RFB nº 1.925/20 publicada recentemente alterou a alíquota da CSLL dos Bancos de 15% para 20% a partir de 1º de março de 2020.

Os tributos mencionados na tabela cima são em geral devidos mensalmente. Estamos assumindo que o imposto municipal sobre serviços é aplicado sobre as taxas de serviços financeiros, independentemente do modelo de negócios adotado pela sociedade. Um banco comercial, por exemplo, está sujeito aos tributos sobre o lucro a uma alíquota combinada de 45%, incluindo 25% de IRPJ e 20% de CSLL. O banco está sujeito às contribuições sociais devidas sobre a sua margem financeira à uma alíquota combinada de PIS/COFINS de 4,65%, que são dedutíveis dos tributos corporativos. Como resultado, o banco está sujeito a uma taxa efetiva de 47,56% sobre sua margem financeira.

A SCFI está sujeita uma alíquota de 25% de IRPJ, 15% de CSLL e uma alíquota combinada de 4,65% de PIS / COFINS, resultando em uma carga tributária efetiva de aproximadamente 42,79%, enquanto que a SCD e a SEP estão sujeitas a uma alíquota combinada de 34% de IRPJ / CSLL mais 4,65% de PIS / COFINS, resultando em uma carga tributária efetiva de aproximadamente 37,07%.

Nesse cenário, as Fintechs economizam cerca de 10% de sua margem de lucro total em impostos em comparação com os bancos e quase 6% quando comparados com outros negócios financeiros, mas isso não é tudo.

Banco |

SCFI |

SCD e SEP |

|

IRPJ |

25.00% |

25.00% |

25.00% |

CSLL |

20% * |

15.00% |

9.00% |

PIS/COFINS |

4,65% |

4,65% |

4,65% |

Dedução de PIS/COFINS |

-2,09% |

-1,86% |

-1,58% |

Carga Tributária Total |

47,56% |

42,79% |

37,07% |

Um não residente, por exemplo, disposto a conceder crédito a entidades e indivíduos brasileiros pode abrir uma conta financeira local de acordo com a Resolução CMN nº 4.373 / 14 e, por meio dessa conta, investir em um fundo de crédito privado local (Fundo de Investimento em Direito Creditório – FIDC) que, por sua vez, fará o papel do investidor profissional e servirá como fonte de capital para a SEP oferecer créditos ao público. Nesse modelo, assumindo que os investidores não residentes não estejam localizados em paraíso fiscal, a tributação ocorrerá à alíquota de 15% apenas no momento do resgate de cotas, já que o FIDC não é tributado no nível de sua carteira.

Um investidor residente qualificado, ou um investidor profissional também pode usar um FIDC fechado para estender seu financiamento no setor de crédito, com uma tributação semelhante variando de 15% a 22,5% na amortização de cotas.

Enquanto no FIDC todas as despesas e custos são dedutíveis para fins de cálculo do imposto, nos demais modelos de negócios a dedução de várias despesas podem ser significativas, limitadas no tempo e sujeitas a determinadas condições. Um exemplo importante é a provisão para crédito de liquidação duvidosa, que além de não ser dedutível para fins de IRPJ / CSLL até o momento em que a legislação acredite que a perda seja efetivamente realizada, as autoridades fiscais contestam a sua dedução das bases de cálculo das contribuições ao PIS / COFINS.

Conclusão

Mesmo considerando que as Fintechs têm um escopo de operação restrito em comparação a um banco ou uma sociedade de crédito e financiamento, para várias empresas que contam principalmente com financiamento de alguns investidores profissionais ou qualificados, as Fintechs, em parceria com o FIDC, acabam sendo um modelo de negócios moderno e de alta tecnologia, tornando-se a melhor alternativa considerando os custos operacionais e de tributação. Portanto, os números de abertura de Fintechs se acumulam cada vez mais e estão se consolidando como uma alternativa para investidores profissionais residentes e não residentes estenderem financiamentos no mercado de crédito brasileiro.

Lavinia Junqueira |

|

|---|---|

|

Sócia Junqueira Ie Advogados Tel: +55 11 4550 2784 Uma das advogadas mais admiradas na especialidade de direito tributário segundo Advocacia 500, Chambers Latin America e Best Lawyers. Mestre em economia pela Pontifícia Universidade Católica de São Paulo e graduada em direito pela Universidade de São Paulo, Lavinia é reconhecida por sua experiência na estruturação de operações financeiras e do mercado de capitais, bem como por sua atuação em reestruturações societárias no Brasil e no exterior. Sua trajetória profissional inclui ainda ampla experiência em fusões e aquisições; acompanhamento e coordenação da gestão fiscal e societária de conglomerados financeiros e não-financeiros, nacionais e internacionais; e operações de reestruturação judicial e extrajudicial de dívidas. Atualmente, Lavinia também tem liderado projetos inovadores na área de gestão de patrimônio (Wealth Management), assessorando pessoas físicas, famílias e respectivos negócios em questões de direito tributário, societário e de família e sucessão. Neste campo, Lavinia tem coordenado iniciativas de estruturação de governança familiar, criação de veículos familiares, planejamento sucessório, proteção patrimonial, imigração e emigração, atuando sempre de uma forma integrada, combinando conhecimento técnico-jurídico, com um amplo entendimento das dinâmicas internas e externas de um negócio familiar. Além disso, entre 2006 e 2012, Lavinia foi professora da Fundação Getulio Vargas (FGV-SP) e, hoje, ministra aulas no INSPER. |

Cauê Rodrigues |

|

|---|---|

|

Associado Junqueira Ie Advogados Tel: +55 11 4550 3118 Especialista em direito tributário pela Universidade de São Paulo, além de bacharel em direito e em ciências contábeis pela Universidade Presbiteriana Mackenzie. Cauê possui experiência na estruturação de operações financeiras e do mercado de capitais. Sua atuação acontece principalmente em questões ligadas a direito tributário nacional e internacional; imposto sobre a renda de pessoas jurídicas e de não-residentes; tributos federais; tributação de operações de fusões e aquisições; contabilidade; planejamento tributário; e tratados internacionais. Ao longo de sua trajetória profissional, Cauê já passou por grandes escritórios de advocacia, Big Four (Tax Financial Services) e instituições financeiras, acumulando experiência em diversas áreas de negócio. |