Alguns municípios têm cobrado de instituições financeiras o Imposto Predial e Territorial Urbano (IPTU) referente a imóveis tidos em garantia por alienações fiduciárias no Brasil.

Seguindo similar jurisprudência referente ao imposto sobre veículos (IPVA), a Justiça do Estado de São Paulo, tem entendido que municípios podem cobrar IPTU de instituições financeiras credoras de alienações fiduciárias quando os devedores não fizerem tal recolhimento. Esta cobrança aumenta os custos e diminui a disponibilidade de financiamentos, reduzindo o desenvolvimento da indústria imobiliária, prejudicando a geração de emprego e o crescimento do setor, que é bastante relevante para a economia nacional.

A indústria imobiliária é uma importante fonte de impostos municipais, recolhidos sobre os serviços de construção (ISS) e transferências imobiliárias (ITBI), bem como é relevante propagador da riqueza local pela expansão de residências, consumo e emprego. Então por que os municípios estão matando sua galinha dos ovos de ouro? Seria para drenar ainda mais os contribuintes ou seria apenas mais uma tentativa de repassar as responsabilidades de cobrança fiscais para as instituições financeiras?

Este artigo discute os contratos de alienação fiduciária, sua importância para o setor imobiliário no Brasil e as motivações por trás das recentes decisões judiciais.

Contratos de alienação fiduciária no Brasil

O financiamento de bens duráveis é frequentemente realizado por meio da chamada “alienação fiduciária em garantia”. Por este contrato, o credor recebe o registro de propriedade do bem/ativo, ao passo em que o devedor resguarda o direito de usá-lo e gozá-lo. Ao credor não é permitido usar ou vender o imóvel até que haja uma inadimplência pelo devedor. O título de propriedade permanece temporariamente vazio dos direitos reais de fruição e disposição, servindo essencialmente como mera garantia de financiamento. Uma vez encerrado o prazo do contrato e totalmente quitado empréstimo, o credor é então obrigado a devolver o registro ao devedor.

O contrato de alienação fiduciária tem custos e riscos menores que as garantias alternativas/tradicionais (e.g. hipoteca), tendo sido criado justamente com intuito de impulsionar o mercado de créditos no Brasil.

O setor imobiliário é importante para o crescimento econômico

Os contratos de alienação fiduciária aumentam a oferta de crédito e reduzem os spreads de crédito para o setor imobiliário, que frequentemente é um dos pilares da economia de um país. Conforme relatado pela Câmara Brasileira da Indústria da Construção (CBIC), a construção civil representa mais de 7,1% do PIB brasileiro, e gera mais de R$ 278 bilhões (aproximadamente $49 bilhões de dólares) em transações de bens e serviços, o que representa cerca de 44% de todos os investimentos realizados no Brasil.

O setor de construção civil também é um grande multiplicador de produção e comércio. A estimativa da CBIC é que cada R$ 1 investido na construção civil reflete um investimento total de R$ 2,46, considerando os efeitos na cadeia de suprimentos – ou seja, o investimento desse R$ 1 no setor de construção aumenta o PIB do país em R$ 1,12 e a arrecadação de impostos em R$ 0,62. Este mercado, no entanto, é profundamente dependente de financiamentos.

Carga tributária sobre empréstimos e créditos no Brasil mantém custos de financiamento elevados

Não obstante sua relevância, o mercado brasileiro de crédito imobiliário ainda é um negócio em desenvolvimento. A Reuters informou no final de 2020 que os financiamentos imobiliários brasileiros movimentaram R$ 720 bilhões, cerca de 10% do PIB brasileiro – porcentagem esta que representa menos da metade daquela no Chile e um quinto daquela nos EUA.

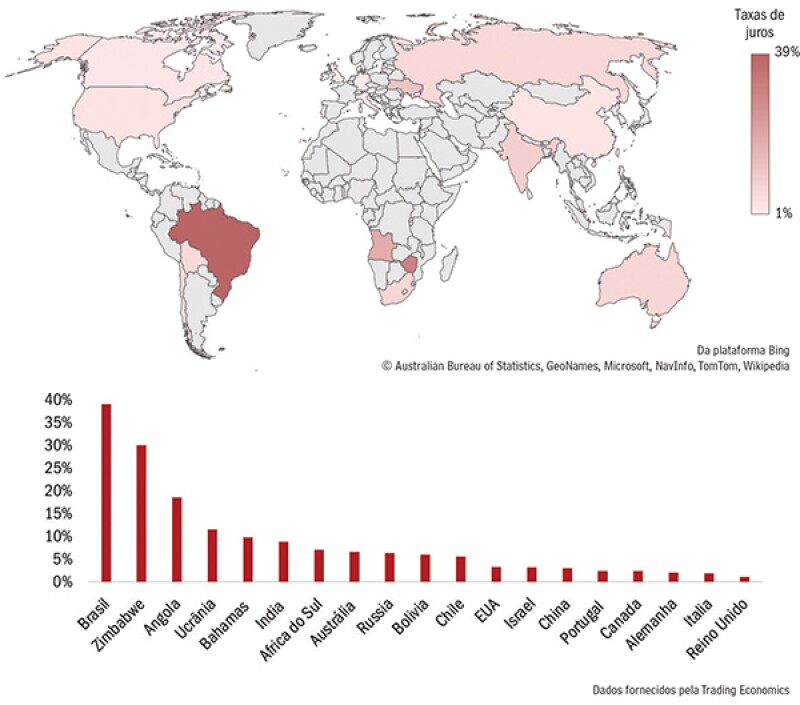

Uma das razões para estes números tímidos é o peso das taxas de juros no Brasil, que estão entre as mais caras do mundo. De acordo com dados disponibilizados pela Trading Economics, os juros sobre empréstimos bancários brasileiros em 2021 superam aqueles de outros países em desenvolvimento, como Rússia, Índia e África do Sul (ver figura 1).

Figura 1: Juros Bancários Mundiais (Q4 2020 – Q1 2021)

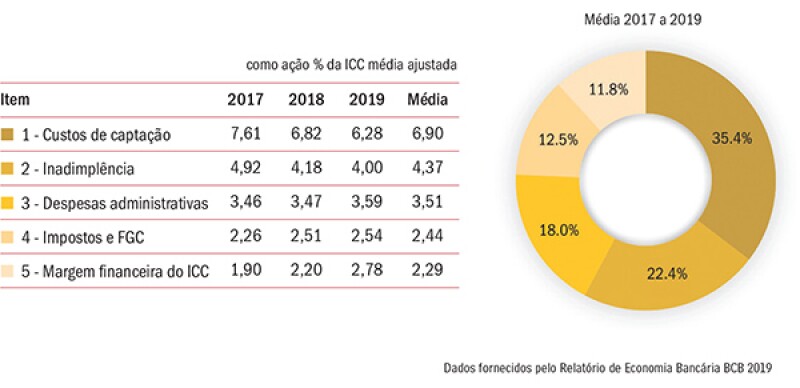

Quanto à composição desses juros, estudos do Banco Central do Brasil (BCB) identificaram que os principais fatores determinantes de custo, que compõem o chamado indicador de custo do crédito (ICC), são agrupados em cinco componentes:

1) ‘Custo de captação de recursos’: Juros pagos por instituições financeiras sobre seus próprios financiamentos;

2) ‘Inadimplência’: Perdas decorrentes do não pagamento de dívidas ou juros, incluindo descontos concedidos;

3) ‘Despesas administrativas’: Despesas como pessoal e marketing, incorridas na realização de atividades bancárias;

4) ‘Impostos e FGC’: Impostos pagos por mutuários e instituições financeiras. Os clientes pagam o Imposto sobre Operações Financeiras (IOF). As instituições financeiras pagam PIS/COFINS, Imposto de Renda da Pessoa Jurídica e Contribuição Social sobre o Lucro Líquido (IRPJ/CSLL). Além disso, as instituições associadas ao Fundo de Garantia de Crédito (FGC), devem também contribuir mensalmente com determinado percentual do saldo das contas garantidas; e

5) ‘Margem Financeira do ICC’: A parcela do ICC que remunera o capital das instituições financeiras e outros fatores não mapeados pela metodologia, como erros e omissões nas estimativas.

De acordo com dados do Relatório de Economia Bancária BCB 2019, a composição das proporções destes custos de crédito tem sido relativamente estável. Em média, os custos de captação de recursos equivalem a 35,4% do valor total, as perdas de inadimplência representam 22,4%, seguidas pelas despesas administrativas em 18%, impostos em 12,5% e, finalmente, lucros financeiros em 11,8% (ver figura 2).

Figura 2: Decomposição do ICC

Realça-se que os impostos são maiores que os lucros. De fato, os bancos pagam impostos corporativos de cerca de 50%, que em breve aumentarão para 55% (considerando o aumento da tributação da CSLL de 20% para 25% a partir de julho de 2021, até janeiro de 2022). As provisões de perdas por inadimplência (PDD) não são dedutíveis do IRPJ/CSLL, sendo apenas dedutíveis as perdas efetivas, com um atraso de dois anos. O repasse das despesas tributárias corporativas são um custo adicional oculto não descrito no gráfico.

As recentes decisões judiciais objeto deste artigo ameaçam aumentar ainda mais os custos tributários.

Impostos sobre a propriedade e o potencial impacto sobre o financiamento imobiliário

Para avaliar o potencial impacto do IPTU no financiamento imobiliário, considere, por exemplo, um financiamento familiar para compra de 50% de uma casa na cidade de São Paulo, nas proximidades da famosa Avenida Paulista. Estima-se que o banco cobraria cerca de 7% (A) de juros sobre o financiamento (os juros para financiamento imobiliário são menores do que aqueles para outros créditos). Já o IPTU seria cobrado à razão de 1% (B) sobre o valor do imóvel, ou seja, 2% (2B) do valor total do financiamento.

Neste caso, cobrar dos bancos este IPTU significaria introduzir no financiamento um custo adicional equivalente a 28,6% (2B/A) da taxa de juros. Este custo adicional certamente poderia “matar a galinha dos ovos de ouro” – especialmente caso venha como um custo inesperado e não contabilizado pela instituição financeira, já que é mais que o dobro do seu lucro efetivo na transação (estimado em 11,8%). Esta seria uma surpresa muito desagradável para financiamentos passados e em aberto.

Uma possível solução seria a instituição financeira se proteger dessa cobrança atuando como agente de recolhimento do IPTU nas operações imobiliárias financiadas.

Normalmente, o devedor pagaria o município, enquanto nesse caso o devedor pagará o banco e o banco pagará o município. Assim, o custo total para o devedor e o banco em tese permaneceria o mesmo, havendo a única oneração do banco que se incumbiria de atuar como agente de recolhimento. Neste caso, a intenção dos municípios pode não ser objetivamente matar a galinha, mas sim, extrair cada vez mais ovos dourados.

É muito comum no Brasil haver a transferência do ônus da cobrança e recolhimento tributário a agentes privados, sendo que bancos desempenham este papel para múltiplos impostos a elevados custos e riscos administrativos e de compliance.

Quais os argumentos dos municípios e suas possíveis falhas?

O argumento do fisco para recolher de instituições financeiras o IPTU é baseado no fato de que o Código Tributário Nacional (CTN) estabelece que o contribuinte do imposto pode ser tanto o usuário do imóvel quanto seu proprietário. Mas o que significa ser o proprietário do imóvel? Os municípios adotam uma visão muito restrita e formal de propriedade, admitindo que o dono do registro do imóvel seja entendido como seu proprietário.

No entanto, os impostos sobre a propriedade não são taxas de registro, ou seja, não são aplicados sobre os registros, mas sim sobre os direitos reais de propriedade. As instituições financeiras não gozam de nenhum dos direitos reais de propriedade, uma vez que não têm o direito de vender ou usar o imóvel até que a dívida esteja inadimplente. Eles possuem mero direito fiduciário sobre a propriedade.

Cobrar imposto sobre a propriedade fiduciária, onde não são gozados os direitos reais que justificariam a tributação é, em nossa opinião, contrário ao princípio constitucional da capacidade contributiva. Interpretar a propriedade como um registro em um pedaço de papel é minimizar seu antigo significado como sendo o direito de uso, fruição, gozo e disposição, que advêm de uma época em que papel e registro sequer existiam.

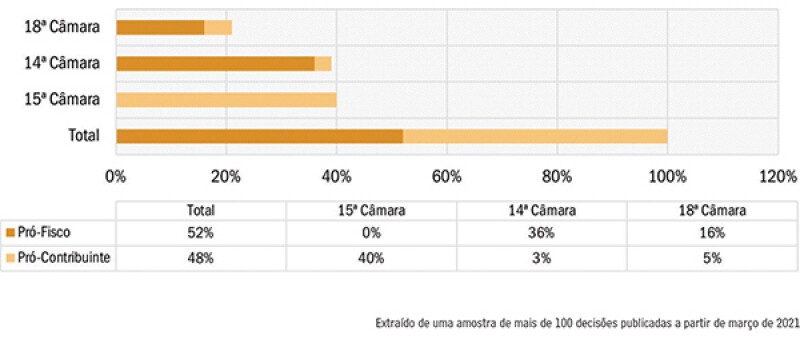

De acordo com nossa análise de uma amostra de mais de 100 decisões publicadas até março de 2021, a jurisprudência paulista neste primeiro trimestre do ano demonstra que duas das três Câmaras de Direito Público do TJSP favorecem as autoridades fiscais, mas que em uma avaliação global, as decisões dividem-se metade a favor dos municípios e metade a favor dos contribuintes (ver figura 3).

Figura 3: Jurisprudência do TJ-SP na responsabilização de instituições financeira pelo IPTU (Q1 2021)

Esta discussão não é inteiramente nova, casos semelhantes ocorreram envolvendo o Imposto sobre a Propriedade de Veículos (IPVA). Naquela ocasião, contudo, grande parte das discussões foram resolvidas por meio de alterações nas legislações estaduais individuais.

Para complicar ainda mais a posição dos bancos, a conta do IPTU é geralmente emitida em seu nome, como proprietários de registro da casa/prédio, e, como tal, a falta de pagamento pelo devedor resulta na imediata e inadvertida inscrição do nome do banco no cadastro de contribuintes inadimplentes (dívida ativa). Essa inscrição pode afetar seriamente a capacidade do banco de fazer negócios, especialmente com entidades governamentais. Como planejamento antecipado algumas instituições financeiras vêm criando veículos corporativos intermediários com único propósito de firmar estes contratos de alienação fiduciária e evitar a inscrição da matriz operacional em dívida ativa.

Conclusão

O que mais surpreende nesta leitura é a aparente falta de antevisão das autoridades fiscais acerca das consequências econômicas decorrentes dessa cobrança de IPTU contra instituições financeiras, e dos riscos de atravessar a tênue linha entre exigir mais da galinha dos ovos de ouro e deliberadamente matá-la. Embora seja possível que os tribunais superiores brasileiros considerem aceitável que credores fiduciários sejam responsabilizados pelo IPTU, há argumentos consistentes acerca dos motivos pelos quais não deveriam fazê-lo.

Não é difícil notar que, caso os bancos de crédito sejam obrigados a não apenas provisionar contra os riscos de inadimplência, mas também contra os riscos tributários do IPTU nos contratos de alienação fiduciária, haverá uma oneração adicional e ainda maior sobre os custos já sobrecarregados do crédito brasileiro. Esta oneração adicional servirá apenas para dificultar o acesso dos brasileiros a financiamentos e créditos, o que, consequentemente, desestimula o investimento em setores como a construção civil, que fortemente dependem destes financiamentos.

Ademais, como mencionado acima, para cada R$ 1 investido na indústria da construção civil é gerado um aumento de R$ 0,62 em impostos arrecadados de volta ao governo. Por meio de desincentivos às indústrias como esta, ao tentar, apressadamente e excessivamente, sobrecarregar os credores fiduciários com impostos que não são verdadeiramente deles, as autoridades fiscais ameaçam comprometer suas outras receitas fiscais que resultam de uma economia bem trabalhada.

Mais casos serão, sem dúvida, instaurados contra credores em atenção a esta questão do IPTU, no entanto espera-se que as autoridades judiciais possam reconhecer as consequências nocivas que decisões mal motivadas podem causar na economia.

Espera-se que os argumentos traçados possam ajudar a trazer maior clareza sobre a natureza frágil da economia e como pequenas decisões podem ter grandes consequências. Os municípios que optarem por não estender a cobrança do IPTU contra bancos de crédito poderão muito bem assumir a liderança no fomento do crescimento de seus mercados imobiliários.

Click here to read this article in English

Click here to read all the chapters from ITR's Brazil Special Focus

Lavínia Junqueira |

|

|---|---|

|

Sócia Junqueira Ie Advogados T: +55 11 4550 2784 Lavinia Junqueira é sócia-fundadora do Junqueira Ie Advogados. Possui mais de 25 anos de experiência como advogada, assessorando instituições financeiras e empresas, estruturando e implementando transações financeiras, no Brasil e no exterior, e lidando com questões regulatórias e tributárias. Lavinia atua como conselheira sênior de empresas multinacionais e possui ampla experiência em lidar com questões legais, regulatórias e tributárias relacionadas ao mercado financeiro brasileiro. Isso inclui trabalho para o Banco Central do Brasil em regulação cambial, assessoria tributária e regulatória para instituições financeiras e assistência a bancos internacionais na estruturação e criação de operações. Lavinia é professora de tributação do mercado financeiro em algumas das principais faculdades brasileiras de Direito Empresarial, tendo lecionado no INSPER (2016-2019) e na Fundação Getúlio Vargas (2006-2012). |

Diego Enrico Peñas |

|

|---|---|

|

Associado Junqueira Ie Advogados T: +55 11 4550 2784 Diego Enrico Peñas é associado ao Junqueira Ie Advogados, prestando assessoria regulatória e tributária para a estruturação e implementação de complexas transações financeiras e societárias, tanto locais quanto internacionais. A expertise de Diego é focada em auxiliar os clientes a navegar a complexidade do direito brasileiro antes, durante e depois de grandes transações, particularmente no planejamento tributário corporativo – para ambos impostos diretos e indiretos. Ele também é experiente na estruturação de tanto o investimento estrangeiro no Brasil quanto o investimento brasileiro no exterior, muitas vezes auxiliando os clientes na compreensão dos efeitos e benefícios dos tratados contra dupla tributação aplicáveis, e as potenciais limitações das regras brasileiras de subcapitalização e transfer pricing. Diego possui um diploma de bacharel em Direito pela Pontifícia Universidade Católica de São Paulo (PUC-SP). |